核定征收与查账征收有什么区别?快跟小编一起看看吧!

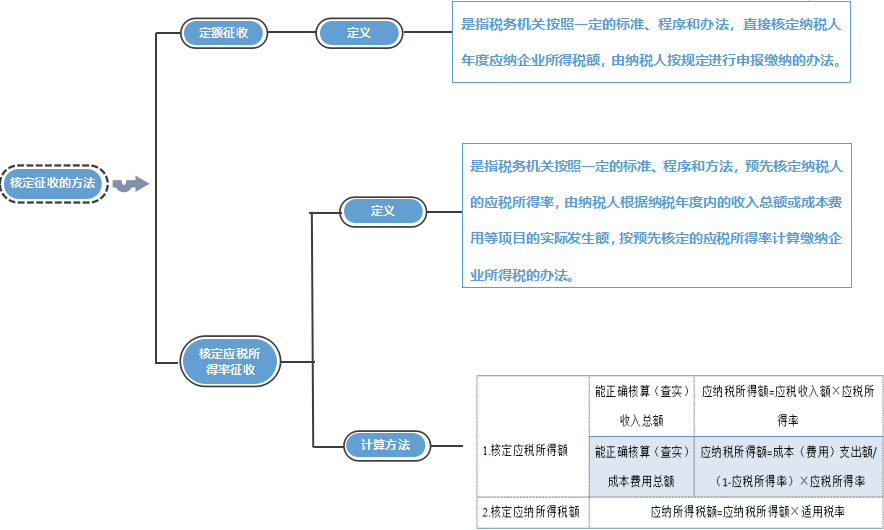

核定征收是指在纳税人的会计账簿不健全或其他原因难以准确确定纳税人应纳税额时,由税务机关采用合理的方法依法核定纳税人应纳税款的一种征收方式。核定征收具体可分为定率(核定应税所得率)和定额(核定应纳税所得额)两种方法。税务机关一般采用下列方法核定征收企业所得税:(1)参照当地同类行业或类似行业中经营规模和收入水平相近的纳税人的税负水平核定;(3)按照耗用的原材料、燃料、动力等推算或测算核定;注意:个体工商户的经营范围销售产品和服务行业只能选择一种。因为这样税务局才能去核定你的个人所得税。查账征收是指纳税人在规定的纳税期限内根据自己的财务报表或经营情况向税务机关申请其营业额和所得额,经税务机关宙核后,由纳税人限期缴纳税款的方式。简单来说就是,要有健全的会计制度,并依照法规做好账务,根据报表数据核算应缴纳税额,到时候就可以按照账本上的利润核算应缴税额了。上文我们详细说了查账征收和核定征收的定义,简单总结下:查账征收是企业财务制度健全,能准确核算收入、成本、费用的。核定征收是企业财务制度不健全,不能准确核算收入、成本、费用的。核定征收纳税人能合理计算和推定收入总额以及成本费用总额或收入总额和成本费用总额均不能查实、合理计算和推定。查账征收是由明确的计算方式的,在一定程度上算是定额征收,并且是按企业的利润作为基础来计算对应的企业所得税。核定征收的税率则时需要根据企业的性质不同来核算税率的。虽然不同行业的核定征收税率大不相同,但一般来说采用核定征收的税款要比查账征收的税款低;基本上是按企业取得的收入的比例来计算征收企业所得税。企业应税所得=收入总额*应税所得率或=成本费用支出额/(1-应税所得率)*应税所得率。这两种征收方式的区别在于纳税单位财务制定完善程度。查账征收适用于会计凭证、财务制度健全,企业数据能够真实准确反映经营效益的纳税人。而账簿、凭证、财务核算困难的单位,比如个体工商户也会更加倾向于核定征收(以税局核定通知书为准)。比如夜市摆地摊的,都是支付宝微信付款,非要让对方拿出一个发票齐全、数据准确、符合会计制度要求的账本那就是强人所难了,这种情况就适合采取核定征收。需要注意的是,无论是查账征收还是核定征收,无论是亏损还是盈利,都需要报税!根据国家税务总局六安市税务局“核定征收政策解读”的回应分为以下几种:3.银行、信用社、小额贷款公司、保险公司、证券公司、期货公司、信托投资公司、金融资产管理公司、融资租赁公司、担保公司、财务公司、典当公司等金融企业;4.会计、审计、资产评估、税务、房地产估价、土地估价、工程造价、律师、价格鉴证、公证机构、基层法律服务机构、专利代理、商标代理以及其他经济鉴证类社会中介机构;6.专门从事股权(股票)投资业务的企业,不得核定征收企业所得税;7.房地产开发企业不得事先确定企业的所得税按核定征收方式进行征收、管理。1.参照当地同类行业或者类似行业中经营规模和收入水平相近的纳税人的税负水平核定;3.按照耗用的原材料、燃料、动力等推算或测算核定;采用前款所列一种方法不足以正确核定应纳税所得额或应纳税额的,可以同时采用两种以上的方法核定。采用两种以上方法测算的应纳税额不一致时,可按测算的应纳税额从高核定。1.纳税人具有下列情形之一的,核定征收企业所得税:(2)依照法律、行政法规的规定应当设置但未设置账簿的;(4)虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;(5)发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;特殊行业、特殊类型的纳税人和一定规模以上的纳税人不适用本办法。上述特定纳税人由国家税务总局另行明确。2.综试区内的跨境电商企业,同时符合下列条件的,试行核定征收企业所得税办法:(1)在综试区注册,并在注册地跨境电子商务线上综合服务平台登记出口货物日期、名称、计量单位、数量、单价、金额的;(2)出口货物通过综试区所在地海关办理电子商务出口申报手续的;(3)出口货物未取得有效进货凭证,其增值税、消费税享受免税政策的。上述综试区,是指经国务院批准的跨境电子商务综合试验区。税务机关应当根据定期定额户的经营规模、经营区域、经营内容、行业特点、管理水平等因素核定定额,可以采用下列一种或两种以上的方法核定:1.按照耗用的原材料、燃料、动力等推算或者测算核定;6.参照同类行业或类似行业中同规模、同区域纳税人的生产、经营情况核定;纳税人实行核定应纳所得税额方式的,按下列规定申报纳税:1.纳税人在应纳所得税额尚未确定之前,可暂按上年度应纳所得税额的1/12或1/4预缴,或者按经主管税务机关认可的其他方法,按月或按季分期预缴;2.在应纳所得税额确定以后,减除当年已预缴的所得税额,余额按剩余月份或季度均分,以此确定以后各月或各季的应纳税额,由纳税人按月或按季填写《中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)》,在规定的纳税申报期限内进行纳税申报;3.纳税人年度终了后,在规定的时限内按照实际经营额或实际应纳税额向税务机关申报纳税。申报额超过核定经营额或应纳税额的,按申报额缴纳税款;申报额低于核定经营额或应纳税额的,按核定经营额或应纳税额缴纳税款。

浙江金财立信财务管理有限公司前身是浙江立信会计服务有限公司,创立于2000年9月,目前系主板上市公司“金财互联(002530.sz)”控股子公司。公司拥有浙江中企华会计师事务所,杭州中利华税务师事务所两家事务所,团队来自专业财税+金融服务资深从业人员300余人,已专注财税行业22年。公司自2009年始,陆续认定为:阿里巴巴第三方财务合作伙伴、淘宝卖家准入中介、税友集团战略合作伙伴、宁波银行战略合作伙伴、泰隆商业银行战略合作伙伴、共青团杭州市委青年创业见习基地、杭州市人事局大学生实训基地、浙江省中小企业局指定服务商、杭州市劳动和社会保障局大学生实习基地、绿城集团绿城会加盟服务商等;公司承揽的财务外包业务有“中国科学院植物生理生态研究所”、“浙江大学”、“上海交通大学”“上海同济大学”等研究院和高校档案电子化服务,“新城房产”、“武钢杭分”、“阿里巴巴一达通”等上市公司客户,以及“嵊州市农业农村局”、“杭州海关电子口岸”、“浙江省机要局”、“杭州市财政局”、“丽水市财政局”、“丽水市农业农村局”行政事业单位等,至今已累计服务各类企业客户逾25000户。

业务范围:

工商代办、项目申报、代理记账、审计鉴证、出口退税、融资服务、高新认定、股权架构设计、上市辅导。

请先 登录后发表评论 ~